2014年1月22日,黃燕銘所長在東財?shù)难葜v上在提出了經(jīng)典的《股票價格不是樹上的花》:中國的股票市場需要用哲學(xué)智慧去思考與分析。股票價格不是樹上的"花",而是人們心里的"花";不是客觀的事件反映,而是人們內(nèi)心世界的反映。

投資,買的是未來,反應(yīng)的未來預(yù)期的變化,而不是眼下的體感溫度。

當(dāng)前,大家的體感溫度都不高,但是物極必反,往往這種極端的溫度會孕育著新的變化。

7月底,有兩個重大的宏觀因子發(fā)生了方向性的變化,突然間就扭轉(zhuǎn)了大家對于未來的預(yù)期,投資者心中的"花"又開起來了。

一、宏觀拐點臨近

全球經(jīng)濟(jì)的發(fā)動機有兩個核心的因子:一個是中國的需求,一個是美國的貨幣。

7月24日,中國政治局會議有兩個重大論述有了變化:一個是"要活躍資本市場,提振投資者信心",一個是"要切實防范化解重點領(lǐng)域風(fēng)險,適應(yīng)我國房地產(chǎn)市場供求關(guān)系發(fā)生重大變化的新形勢,適時調(diào)整優(yōu)化房地產(chǎn)政策"。

這兩個大論述,都指向一個共同的背景,那就是這一輪政策調(diào)控的緊縮周期可能階段性達(dá)到了目標(biāo),邊際上已經(jīng)不會繼續(xù)緊縮調(diào)控,后續(xù)極有可能是轉(zhuǎn)向邊際監(jiān)管寬松的階段。這種方向性的變化其實是最重要的,就跟我們做投資一樣,方向遠(yuǎn)遠(yuǎn)比節(jié)奏重要。

特別是關(guān)于地產(chǎn)的論述,"我國房地產(chǎn)市場供求關(guān)系發(fā)生重大變化",這個論述是之前沒見過的關(guān)于總量的論述,某種意義上也算是對此前"房住不炒"這個調(diào)控周期的一種蓋棺定論。政策調(diào)控的目的是為了更健康、更高質(zhì)量的發(fā)展,當(dāng)調(diào)控目的達(dá)到之后,政策就會轉(zhuǎn)向,監(jiān)管是為了發(fā)展而不是為了消滅,在做政策分析的時候要理解動機而不是理解手段,不能基于手段來線性外推。

在大的基調(diào)定調(diào)之后,7月28日,住建部馬上就開始動起來,提出要進(jìn)一步落實好降低首套房首付比例和貸款利率、個人住房貸款"認(rèn)房不用認(rèn)貸"等政策措施。周末,北京、廣州、深圳住建部也吹風(fēng)要落實政策調(diào)整。從邊際上,地產(chǎn)的政策拐點已經(jīng)確立,剩下的就是各地落地執(zhí)行速度的問題。當(dāng)?shù)禺a(chǎn)這個發(fā)動機邊際啟動之后,市場對于大宗商品的需求預(yù)期馬上就跟著起來了,整個商品板塊都比較強勢。

大洋彼岸,7月26日,美聯(lián)儲如期加息0.25個百分點,理由是通脹仍然高企,已經(jīng)達(dá)到16年來已經(jīng)達(dá)到了最高利率。此次加息是美聯(lián)儲過去12次會議中的第11次,美聯(lián)儲將基準(zhǔn)隔夜利率設(shè)定在5.25%-5.50%的范圍內(nèi)。鮑威爾表示如果數(shù)據(jù)有保障,美聯(lián)儲9月可能再次加息。但亦聲明,盡管今年不會降息,但多名委員希望明年降息。鮑威爾還在講話中指出"在制定政策時考慮整體的金融狀況和經(jīng)濟(jì)數(shù)據(jù),特別是通脹進(jìn)展"。可見,通脹仍是重要矛盾但并非唯一矛盾,這是關(guān)鍵性轉(zhuǎn)變,表明美聯(lián)儲轉(zhuǎn)向雖遲但不遠(yuǎn)。

如果我們把視野稍微看長一點,就能理解為啥市場對于美聯(lián)儲躺平有這么強烈的預(yù)期,聯(lián)儲的資產(chǎn)負(fù)債表大部分對應(yīng)的都是美國的國債,美國的國債是每年滾動發(fā)行的,以過去幾年美國這種撒幣強度,聯(lián)儲有可能長期承受高利率么?聯(lián)儲雖然號稱獨立,他通過利率調(diào)節(jié)美元潮汐,拉爆其他國家再去收割是可能的,你給他一百個膽,他有可能拉爆美國政府么?這是不可能的事情,所以降息是一個必然事件,只是一個節(jié)奏的問題,當(dāng)市場預(yù)期聯(lián)儲躺平的必然性的時候,通脹有可能壓的下來么?一旦聯(lián)儲回到降息通道,可以預(yù)期,通脹必然重新抬頭。

這次的美元加息周期是極為特殊的周期,是下行周期的高通脹,被迫加息,供給不足的問題在高利率的情況下又無法解決,反而由于短期高利率可能消滅了很多存量供給,這就為下次利率轉(zhuǎn)向的通脹埋下伏筆。如果看路透CRB商品指數(shù),整個大宗商品在加息周期也是平穩(wěn)下行,7月底,中國需求刺激預(yù)期疊加美元利率拐點預(yù)期,立刻又拐頭向上。

展望未來一兩年,大宗商品必然是中國刺激周期疊加美元降息周期中邊際變化最為劇烈的資產(chǎn),必須重視大宗商品中的投資機會。

二、鋁業(yè)遷徙終章

確定大宗的方向之后,接下來就是品種上的思考,從主要的大宗商品來說,在需求上還有長邏輯的就是銅、鋁,前者對應(yīng)了清潔能源轉(zhuǎn)型,后者對應(yīng)了輕量化的工業(yè)化趨勢,一個品種的長邏輯必須是有強需求支撐的。

從供給側(cè)的角度來看,銅的資源屬性強,要具體項目具體分析,各個礦的現(xiàn)金成本差異可能非常大,分析難度比較大;鋁就比較特殊,在金屬品種中有著極為特殊的二元性,由于鋁元素總量上并不稀缺,在生產(chǎn)環(huán)節(jié)中,瓶頸在冶煉環(huán)節(jié),冶煉環(huán)節(jié)工業(yè)屬性非常強,資本開支驅(qū)動就可以擴(kuò)產(chǎn),供給并沒有特別強的資源約束;同時,由于生產(chǎn)成本中,主要的可變成本是電力成本,電力又是不可長途貿(mào)易的資源,產(chǎn)能競爭力和所在地的電力成本產(chǎn)能強相關(guān),所以電解鋁又有一定的資源屬性(地方電價)。

由于電解鋁的特殊的二元性,就導(dǎo)致了電解鋁產(chǎn)業(yè)出現(xiàn)了能源套利的遷徙,產(chǎn)能不斷的從高電力成本的區(qū)域往低電力成本的區(qū)域遷移,中國電解鋁產(chǎn)業(yè)的發(fā)展史就是能源套利的發(fā)展史。基于鋁土礦資源優(yōu)勢起家的河南逐漸沒落,第一波大遷徙是轉(zhuǎn)移到有沿海海運優(yōu)勢和電力成本優(yōu)勢的山東,以及有煤炭資源優(yōu)勢的新疆;第二波大遷徙則是由火電主導(dǎo)的山東、新疆遷移到有綠電資源優(yōu)勢的內(nèi)蒙(風(fēng)光)和云南(水),以云南為終點,中國的電解鋁行業(yè)能源套利之旅可能來到了終點。

2017年開始我國對電解鋁實施供給側(cè)改革,2018年頒布的《關(guān)于電解鋁企業(yè)通過兼并重組等方式實施產(chǎn)能置換有關(guān)事項的通知》確立了我國電解鋁產(chǎn)能天花板為4500萬噸,以控制行業(yè)產(chǎn)能的無序增長。根據(jù)阿拉丁數(shù)據(jù),2022年我國電解鋁產(chǎn)能已達(dá)4418萬噸,全年產(chǎn)量4004萬噸,產(chǎn)能利用率達(dá)90.64%,接近飽和狀態(tài)。

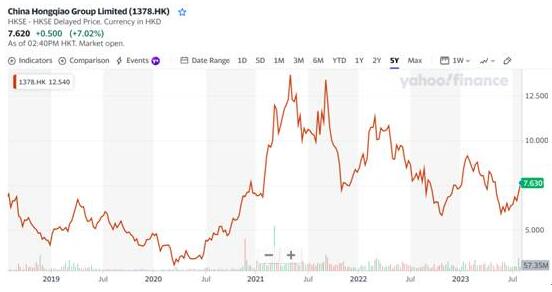

從俄鋁(468.HK)的財報來看,全球前十的廠家中,中鋁鋁業(yè)(601600.SH)并表了云鋁股份(000807.SZ)之后合并名義產(chǎn)能第一,但是實際上權(quán)益產(chǎn)能的第一還是中國宏橋(1378.HK),第一梯隊的兩個龍頭的體量遠(yuǎn)遠(yuǎn)拋離了第二梯隊。2022年,前十的競爭格局都比較穩(wěn)定,產(chǎn)能上也沒有大的擴(kuò)張,全球核心公司的供給也趨于穩(wěn)定。

國內(nèi)的廠家由于有供給側(cè)改革的約束,總產(chǎn)能基本確定,各家公司最多也就是存量產(chǎn)能的搬遷置換,不會有太大的增量指標(biāo),也很難有新玩家的加入行業(yè),存量玩家相對穩(wěn)態(tài)的競爭格局已經(jīng)很難發(fā)生根本性的變化;海外的廠家在高利率、高能源成本的背景下,擴(kuò)產(chǎn)也比較謹(jǐn)慎,俄鋁由于地緣政治的風(fēng)險還有可能出現(xiàn)供應(yīng)鏈的沖擊,因此整體來看,整個電解鋁行業(yè)的供給進(jìn)入了階段性的平衡階段。

經(jīng)過煤炭、水泥、鋼鐵供給側(cè)改革的經(jīng)驗,在供給側(cè)相對穩(wěn)定的格局下,一旦需求側(cè)修復(fù),會發(fā)生什么劇情,相信國內(nèi)的投資者不會陌生,因此,當(dāng)2022年,行業(yè)產(chǎn)能利率已經(jīng)到了90%的高位,新增供給有硬約束,一旦國內(nèi)需求邊際好轉(zhuǎn),或者美元利率邊際下降,那不管是現(xiàn)貨市場,還是金融市場,市場的定價就有可能回到強力的上行周期。

三、宏橋的新時代

一代人有一代人的使命,一代人有一代人的擔(dān)當(dāng)。

在總量快速擴(kuò)張的時代,核心命題是如何獲得更大的市場份額,講的是增長的故事,宏橋從2011年上市之后,擴(kuò)表速度全行業(yè)第一,也快速的沖上了全球產(chǎn)能第一的位置,伴隨著2017年供給側(cè)改革和中國宏觀經(jīng)濟(jì)發(fā)展的新階段,新時代的命題就轉(zhuǎn)變成如何高質(zhì)量發(fā)展。

從2018年之后,宏橋的總資產(chǎn)基本保持平穩(wěn),產(chǎn)能也不在大幅擴(kuò)張,取而代之的是持續(xù)的優(yōu)化資產(chǎn)負(fù)債表結(jié)構(gòu),負(fù)債持續(xù)下行,現(xiàn)金不斷增加,資產(chǎn)負(fù)債表的韌性逐步增強,從高杠桿的高速增長轉(zhuǎn)向了相對平穩(wěn)高質(zhì)量增長。

與資產(chǎn)負(fù)債表結(jié)構(gòu)優(yōu)化同步的是資產(chǎn)結(jié)構(gòu)的優(yōu)化,前文提及中國電解鋁產(chǎn)能的遷徙,就是一場能源套利的遷徙,但是伴隨著時代的發(fā)展,出現(xiàn)了一個全新的命題:碳中和。碳中和本質(zhì)上是發(fā)達(dá)國家主導(dǎo)的一個新的全球貿(mào)易秩序,在傳統(tǒng)只重視效率的全球貿(mào)易秩序下增加了新的環(huán)保的因子,本質(zhì)上還是一種全新的貿(mào)易壁壘。電解鋁作為高耗能行業(yè),如果不做綠電產(chǎn)能的轉(zhuǎn)型,很容易就被碳稅排除在新的貿(mào)易體系之外。

2023年4月25日,歐盟理事會投票通過了碳邊境調(diào)節(jié)機制(CBAM)。根據(jù)CBAM法案,在貨物貿(mào)易進(jìn)出口環(huán)節(jié)中,歐盟將針對碳排放水平較高的進(jìn)口產(chǎn)品征收相應(yīng)的費用或配額,因而該法案也被稱作"碳關(guān)稅"。該法案目前涵蓋水泥、鋼鐵、鋁、化肥、電力和氫氣等領(lǐng)域,將于今年10月1日生效,但設(shè)置了過渡期,到2026年才開始逐步實施。在過渡期結(jié)束之前,歐盟還會評估是否將征收范圍擴(kuò)大到其他存在"碳泄漏"風(fēng)險的行業(yè)。

從大的電解鋁產(chǎn)能資源屬性來分析,火電為主的新疆和山東代表的是傳統(tǒng)框架下成本優(yōu)先的最優(yōu)解;綠電為主的云南代表的是碳稅框架下的最優(yōu)解,未來發(fā)展無法預(yù)期,但從宏橋的角度來看,最優(yōu)解就是兩頭下注,保持整體運營金進(jìn)可攻退可守,宏橋從2019年啟動了山東產(chǎn)能的搬遷,拿到了珍貴的云南路條。從公開信源來看,今年,位于云南省文山州硯山縣的203萬噸綠色鋁項目正式投產(chǎn)。據(jù)悉,云南綠色鋁創(chuàng)新產(chǎn)業(yè)園是云南省2020年重點項目,采用清潔的水電資源,項目全部投產(chǎn)后年產(chǎn)203萬噸綠色水電鋁,年銷售收入將達(dá)1000億元,可為云南提供新增就業(yè)崗位12000余個。

上一個時代的命題是如何搶到更多的產(chǎn)能指標(biāo),這個時代的命題是如何用好現(xiàn)有的產(chǎn)能指標(biāo)。

在大的戰(zhàn)略上,部分產(chǎn)能搬遷到云南是應(yīng)對未來新時代的進(jìn)可攻退可守的最優(yōu)策略,與資產(chǎn)結(jié)構(gòu)、產(chǎn)能結(jié)構(gòu)同時發(fā)生變化的是宏橋股東回報的變化,以當(dāng)前宏橋的資產(chǎn)負(fù)債表,大的資本開支周期已經(jīng)告一段落,現(xiàn)階段資本開支的大頭可能是云南產(chǎn)能搬遷,遠(yuǎn)期的資本開支可能是綠電投資或者產(chǎn)業(yè)鏈延伸的投資,以目前宏橋千億級總資產(chǎn),百億級經(jīng)營現(xiàn)金流,體量上是可以覆蓋的,不管是家族利益的安排,機構(gòu)股東的訴求,都指向了提高分紅回報股東,從2017年開始,公司的分派比例持續(xù)提高,帶動股息回報上升。

由于派息比例的提高,在下一輪周期,有股息托底,股價和業(yè)績的擬合度就會大幅上升,只要周期來臨,宏橋?qū)⒊蔀殡娊怃X行業(yè)進(jìn)攻端最鋒利的錨。

結(jié)語:

回到黃老師的框架,雖然短期決定股票價格的是人們心里的"花",但決定股價長期走勢的還是樹上的"花"。

在新時代高質(zhì)量發(fā)展的框架下,宏橋從上個時代的量變來到了這個時代的質(zhì)變,發(fā)生了三重結(jié)構(gòu)性的轉(zhuǎn)變:負(fù)債結(jié)構(gòu)進(jìn)行了優(yōu)化,資產(chǎn)負(fù)債表更穩(wěn)健;產(chǎn)能布局進(jìn)行了優(yōu)化,備戰(zhàn)兩套貿(mào)易體系;股東回報進(jìn)行了優(yōu)化,高股息回報股東。

在三重質(zhì)變的影響下,宏橋?qū)⑹窍乱惠嗠娊怃X上行周期中當(dāng)之無愧的龍頭。